A Reforma Tributária tem sido um tema de grande destaque nos debates econômicos do país. Dentre as muitas mudanças propostas, uma das preocupações dos empresários, especialmente os de micro e pequenas empresas, é o impacto que ela poderá ter no Simples Nacional, um regime de tributação simplificado que facilita o pagamento de impostos para esse segmento.

Neste artigo, analisaremos as principais mudanças previstas pela reforma no que diz respeito ao Simples Nacional e como elas afetarão os empresários. Além disso, destacaremos as novidades que permitirão às empresas desse regime acumularem créditos tributários.

Reforma Tributária 2023: 1ª Fase Aprovada na Câmara dos Deputados

Após 30 anos de discussões, a Câmara dos Deputados aprovou, em julho de 2023, a primeira fase da reforma tributária, que muda a tributação sobre o consumo. Agora, o texto precisa ser avaliado e aprovado pelos senadores. A expectativa é que a votação seja concluída até o final de outubro deste ano, para ser finalmente decretada.

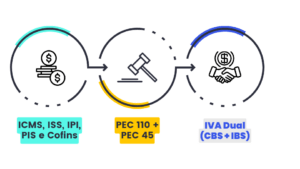

Essa Proposta de Emenda à Constituição (PEC) unifica duas PECs que tramitam há anos na Câmara e no Senado. O objetivo da Reforma é simplificar o sistema tributário, extinguindo cinco impostos (ICMS, ISS, IPI, PIS e Cofins) e substituindo-os por um Imposto sobre Valor Agregado (IVA) dual: o CBS (Contribuição sobre Bens e Serviços) e o IBS (Imposto sobre Bens e Serviços).

Vale destacar que, apesar das mudanças na nomenclatura dos tributos, a cobrança de impostos para as empresas enquadradas no Simples Nacional não será alterada.

As regras do Simples Nacional permanecerão as mesmas, com a incorporação do IBS e CBS ao programa. Essa manutenção é fundamental para garantir a segurança jurídica e a estabilidade fiscal das micro e pequenas empresas.

Contudo, há uma novidade importante na Reforma que impactará o Simples Nacional: a possibilidade de exclusão do IBS e CBS da cesta de impostos pagos no regime. Essa medida será opcional e visa permitir que as empresas do Simples possam acumular créditos tributários, o que atualmente não é possível.

Acumulação de Créditos Tributários para o Simples Nacional

As micro e pequenas empresas enquadradas no Simples Nacional atualmente não têm a possibilidade de gerar créditos tributários. No entanto, com a aprovação da Reforma, elas poderão optar por recolher o IBS pelo regime normal, mantendo o Simples para os demais tributos. Essa escolha possibilitará a transferência de créditos no montante cobrado a título de IBS e CBS, o que tornará a situação mais vantajosa para muitas empresas.

- Para compreender como essa mudança pode ser benéfica, pode-se analisar um exemplo fornecido pelo Ministério da Fazenda sobre Como o IVA é cobrado: um produtor rural vende algodão por R$ 50 mais o IVA de R$ 5.

A indústria compra o algodão por R$ 55, transforma em tecido e vende por R$ 60 mais o IVA de R$ 6. Com a possibilidade de desconto dos impostos pagos anteriormente, a tecelagem poderá abater os R$ 5 do valor pago ao produtor rural, resultando em um imposto devido de apenas R$ 1.

Essa flexibilidade de acumular créditos pode ser especialmente vantajosa para algumas empresas do Simples Nacional. Por outro lado, é importante ressaltar que para outras empresas, que não geram tantos créditos, a opção de pagar o IBS e CBS fora do Simples pode se tornar desvantajosa. Nesse caso, é essencial realizar um estudo detalhado para entender qual opção é mais benéfica para o negócio.

Novas Regras para Empresas Médias e Grandes

Enquanto as micro e pequenas empresas continuarão no Simples Nacional, as médias e grandes empresas terão que se adequar às novas regras criadas pela Reforma Tributária. Diferentes alíquotas serão aplicadas de acordo com o setor de atuação da empresa, podendo haver alíquota única, reduzida em 60% ou até mesmo alíquota zero para determinados itens (confira a lista de principais alíquotas e isenções da Reforma Tributária abaixo).

Além disso, uma mudança importante é a cobrança do imposto no destino, ou seja, no local de consumo do bem ou serviço, ao invés da origem, como é feito atualmente. Essa mudança visa trazer maior equidade ao sistema e eliminar distorções regionais.

Principais Alíquotas e Isenções da Reforma Tributária

- Alíquota única padrão (a definir): Regra geral de tributação.

- Alíquota reduzida em 60% para grupos com cadeia produtiva curta:

- Serviços de transporte coletivo de passageiros;

- Dispositivos médicos;

- Produtos de saúde menstrual;

- Serviços de saúde e educação;

- Produtos agropecuários, pesqueiros e extrativistas vegetais;

- Insumos agropecuários e alimentos de consumo humano;

- Produções artísticas, culturais, jornalísticas e atividades desportivas;

- Bens e serviços relacionados à segurança nacional e segurança cibernética.

- Redução de alíquotas do IBS e CBS se houver aumento na arrecadação geral.

- Alíquota zero de CBS:

- Cesta básica nacional (definida por lei complementar);

- Medicamentos para doenças graves;

- Serviços de educação de ensino superior (Prouni).

- Alíquota zero de IBS e CBS para pessoas físicas que desempenhem atividades agropecuárias, pesqueiras, florestais e extrativistas vegetais in natura.

- Isenção de IBS e CBS para produtor rural pessoa física com receita anual de até R$ 2 milhões; possibilidade de repassar crédito presumido aos compradores de seus produtos.

Entendemos que a Reforma Tributária traz importantes mudanças para o sistema tributário brasileiro, mas, no que diz respeito ao Simples Nacional, a essência do regime será preservada. A possibilidade de exclusão do IBS e CBS do Simples permitirá que as micro e pequenas empresas acumulem créditos tributários, tornando a escolha entre o Simples e o regime normal um ponto crucial para a estratégia tributária das empresas.

Cabe aos empresários realizarem uma análise criteriosa dos impactos da Reforma em seus negócios e buscarem orientação especializada para tomar a decisão mais acertada. A manutenção da competitividade das micro e pequenas empresas é fundamental para o desenvolvimento econômico do país, e a Reforma Tributária é um passo importante nessa busca por um sistema tributário mais justo e eficiente.